En la década de los años 80 niveles de inflación de hasta 14.5% en Estados Unidos llevaron entonces a la Reserva Federal (Fed) a aumentar la tasa de interés, una medida que 42 años después se vuelve a utilizar para tratar de “desinflar” el alza sostenida en el costo de los bienes y servicios, pero que al mismo tiempo puede impactar el crecimiento económico y provocar mayores tasas de desempleo.

Fue precisamente el desajuste en el mercado laboral el alto costo que las economías avanzadas de aquella época pagaron para controlar la inflación, y que ahora se convierte en una posible amenaza para los países que han aumentado la tasa de interés de referencia.

Para el verano de 1980, la inflación estadounidense estaba cerca del 14.5% y el desempleo superaba el 7.5%; posteriormente la actividad crediticia cayó, el desempleo aumentó hasta el 7.8% y la economía entró en una breve recesión entre enero y julio, con una contracción del 2.2% del PIB. Como resultado la inflación disminuyó, aunque seguía siendo alta.

En el más reciente informe de Perspectivas para la Economía Mundial (WEO) del Fondo Monetario Internacional (FMI), se detalla cómo en los años 80 el alto nivel de desempleo fue un fenómeno impulsado por el endurecimiento de la política monetaria para provocar un efecto de “desinflación”.

CAÍDA EN LA DEMANDA

El organismo internacional añade que son varios los factores que han afectado la economía durante episodios anteriores de desinflación, como:

– La rigidez de salarios y precios.

– La sensibilidad de los precios y salarios a una caída de la demanda; y

– La orientación de la política fiscal.

Tomando en cuenta tales antecedentes, el FMI advierte que si la evolución de estos factores sorprende a las autoridades monetarias, o si estas no calibran bien la orientación de la política –incluido el nivel de las tasas de interés neutrales– el próximo ajuste desinflacionario “podría ser más desestabilizador de lo que se prevé en la actualidad”.

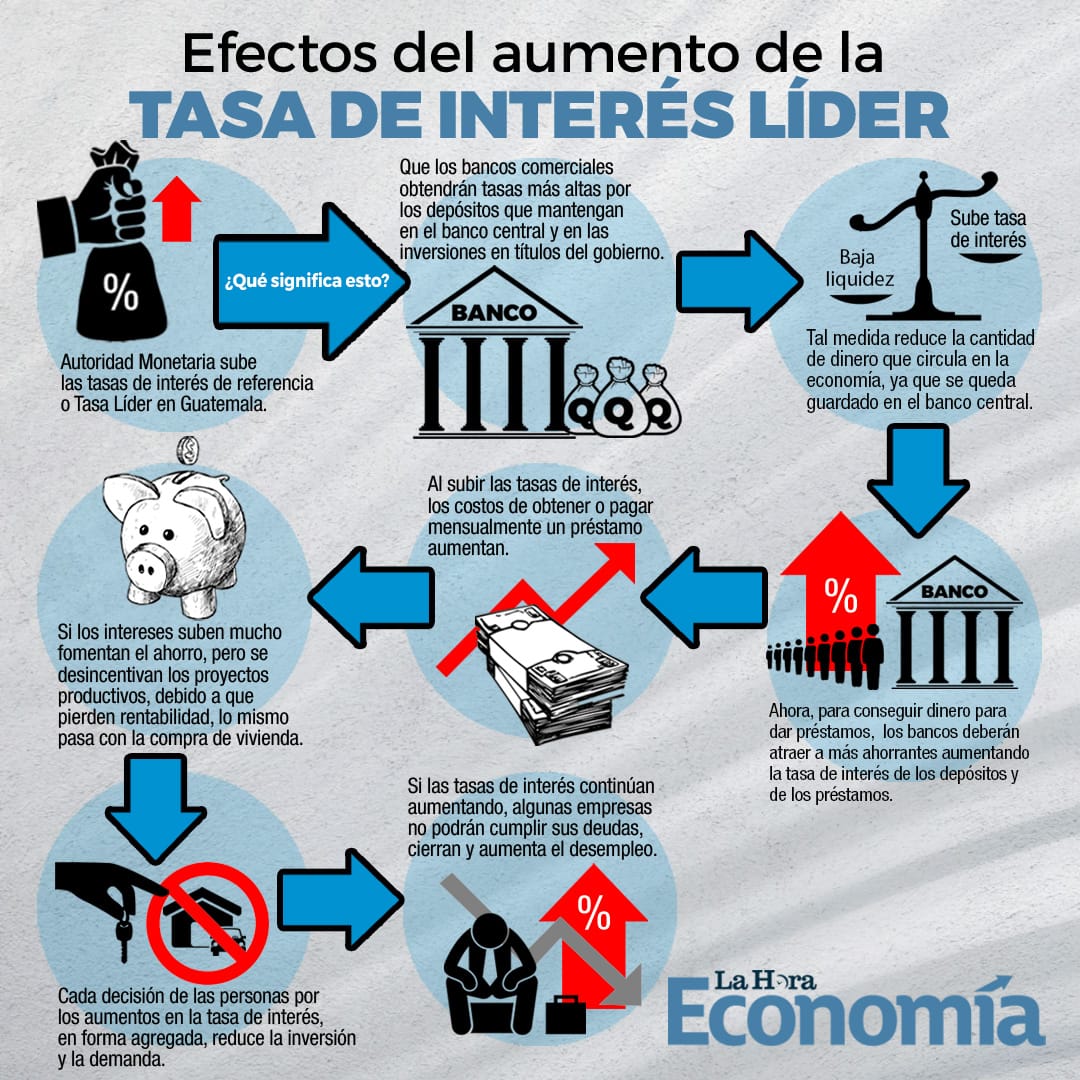

¿POR QUÉ PROVOCA DESEMPLEO?

Según Erick Coyoy, economista del Instituto de Investigación y Proyección sobre Economía y Sociedad Plural (IDIES) de la Universidad Rafael Landívar, el efecto del aumento de la tasa de interés causa un encarecimiento del crédito, por lo cual desalienta la inversión de nuevos productos debido a que el financiamiento para llevarlos a cabo es más elevado.

Con mayor dificultad para acceder a préstamos, el crecimiento de las actividades productivas se da a la baja, generando una desaceleración económica y, por consiguiente un aumento en la tasa de desempleo.

“Por esta razón se habla de una posible recesión, especialmente en Estados Unidos porque la subida de la tasa es un desaliento para la inversión. Las nuevas inversiones se ven afectadas porque es más rentable invertir en documentos financieros con mejores tasas de interés, que en productos con el riesgo de baja rentabilidad”, explicó el profesional.

¿AFECTARÁ A GUATEMALA?

De acuerdo con el economista, en el caso de Guatemala los efectos que se esperan de un alza en la tasa de interés no son tan aplicables por la alta informalidad laboral.

“Recordemos que tenemos una informalidad de más del 70% en el empleo. Quiere decir que el aparato formal del empleo es muy limitado; por lo tanto, el efecto negativo en el empleo no es tan marcado como en países avanzados”, destacó.

Aun así, Coyoy reitera que en caso el Banco de Guatemala (Banguat) continúe aumentando la tasa de interés líder, no necesariamente se traduce en desempleo, pero sí en el encarecer el crédito, afectando mucho más a la población que desea financiar una vivienda, por ejemplo, y al mismo tiempo reduciendo el dinamismo de sectores como el inmobiliario.

#LHEconomía En julio la Canasta Básica Alimentaria aumentó 12.2% (Q366.37) en comparación con el mismo mes del año anterior.

➡️ https://t.co/NkzjjxtQKT pic.twitter.com/M3FG6f3M9E

— Diario La Hora (@lahoragt) August 10, 2022

“El año pasado un sector que creció muchísimo fue el de vivienda, si se encarece el crédito se va a contraer la demanda de estos productos habitacionales”, recalcó.

Sobre la “desinflación” en el país, el analista considera que el aumento de la tasa de interés no tiene realmente un efecto sobre la inflación, pues el mismo Sergio Recinos, presidente del Banguat, ha indicado que la mayor parte de la inflación (78%) es importada.

Por ello, recomienda al Gobierno enfocar las medidas en atender a la población con menores ingresos por ser la más afectada con el incremento de precios, así como en garantizar la seguridad alimentaria, ya que con el aumento de precio de los fertilizantes la producción agropecuaria se verá reducida el próximo año.

TEMORES DE RECESIÓN

El informe WEO indica que el riesgo de recesión es especialmente destacado en 2023, cuando se prevé que el crecimiento en varias economías “toque fondo”, que el ahorro de los hogares acumulado durante la pandemia se haya reducido e incluso choques leves puedan provocar el estancamiento de las economías.

Un ejemplo concreto que responde a los temores de recesión es el hecho que en los últimos pronósticos, el crecimiento interanual del PIB real de EE. UU. en el cuarto trimestre de 2023 será solo de 0.6%, “lo que hará cada vez más difícil evitar una recesión”.

PRÉSTAMOS A TASAS MÁS ALTAS EN EE. UU.

Eddie Reyes, guatemalteco que reside en EE. UU., Phoenix, Arizona y miembro de Así es Guatemala, señaló que con el aumento de 1.75 en la tasa de interés estadounidense e inflación de 8.5%, las personas que solicitan un préstamo para comprar vivienda o para sus negocios se han visto perjudicadas, ya que los bancos empiezan a ser más rígidos para conceder crédito y los ofrecen con tasa de interés “extremadamente altas”.

“Si una casa costaba US$250 mil, con los intereses se puede duplicar el precio y se ve afectado el trabajo del sector construcción, en este caso migrantes como la gran mayoría”, comentó.

Según el compatriota, el país norteamericano aún no ha llegado a un grado de recesión donde se empieza a perder empleo, pero el riesgo existe de no lograr menguar la pérdida generalizada de la actividad económica.

MÁS AHORRO Y MENOS GASTO

Desde sus vivencias, Reyes comentó que junto a su esposa tenía planes de inversión para este año; sin embargo, decidieron parar sus proyectos porque desconocen el grado de inflación en los próximos meses.

“Una de las medidas que la mayoría de las personas estamos implementando es no gastar, es decir, reducir el uso de las tarjetas, no hacer viajes innecesarios y no comprar automóviles», explicó.

A pesar de los temores de un aumento en la tasa de desempleo, por el momento aún existe mano de obra faltante en muchos puestos de trabajo, según el compatriota esto se debe a que muchas personas prefirieron laborar en casa o por propia cuenta.

“Antes pagabas por un desayuno US$15 que ahora cuesta US$25 y, además, se ha pasado de esperar 10 minutos a 30 minutos para que sirvan la comida por la escasez de mano de obra”, señaló.

Sobre los incentivos económicos que el gobierno americano concedió durante la pandemia, Reyes indica que culminaron a inicios de año debido a la alta inflación. Las posibilidades de que estos beneficios regresen son bajas, ya que los republicanos se oponen, pues la mayor circulación de dinero puede aumentar el precio de los bienes.

“La inflación que estamos viendo ahorita es por los US$3.5 trillones que se dieron a la gente para ayudarla durante la pandemia. Con esa cantidad se puede pagar la deuda externa de Guatemala hasta cuatro o cinco veces”, aseveró el guatemalteco.

PANORAMA CON INCERTIDUMBRE

Para el FMI, en el actual contexto económico, un nivel de inflación inicial más bajo, expectativas inflacionarias más bajas y mejor ancladas y la mayor flexibilidad de los mercados de trabajo y de productos en las economías desarrolladas hacen pensar que los costos de la “desinflación” podrían no ser tan severos como en el pasado.

Sin embargo, como bien lo destaca la entidad “reducir la inflación sin provocar una recesión es difícil de determinar”, ya que existen otros factores que podrían abrir el camino a incrementos de las tasas de interés más intensos.

“El mayor nivel de apalancamiento de las entidades soberanas y las empresas podría ampliar los efectos del endurecimiento de la política e incidir en la voluntad de los bancos centrales para tomar medidas contundentes frente a la inflación, con costos para el producto a mediano plazo que podrían ser mayores si las expectativas de inflación aumentan de forma significativa y dan lugar a aumentos más pronunciados de las tasas de interés”, señala el informe.